宝鼎科技12亿控股金宝电子获证监会通过中信证券建功

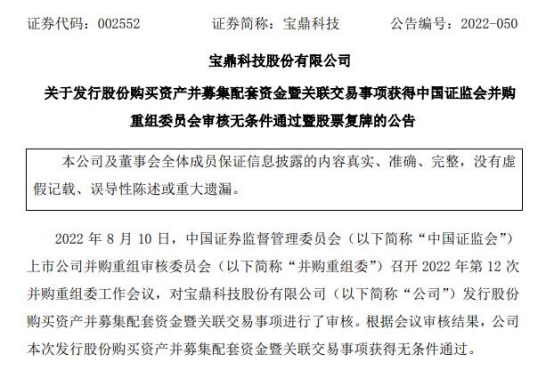

保定科技昨日晚间发布关于发行股份购买资产,募集配套资金暨关联交易的公告,获得中国证监会并购重组委无条件通过,股份复牌日前,中国证监会M&A与上市公司重组审核委员会召开2022年第12次M&A与重组委工作会议,审核宝鼎科技股份有限公司发行股份购买资产,募集配套资金暨关联交易事项根据会议审核结果,公司发行股份购买资产,募集配套资金暨关联交易获得无条件通过

宝鼎科技以发行股份为对价购买永裕电子,赵晋集团,青岛祥堆,深国裕,昆山启新,兆源君豪,山东贾俊,黄保安,天津永裕,天津智造,天津冯润,天津润昌,天津裕丰等交易对方持有的标的资产。

本次交易中,标的资产的交易价格以资产评估机构依据《证券法》的规定出具并经招远市国资局备案的评估报告的评估结果为基础,由交易各方协商确定根据中通诚出具的资产评估报告,以2021年8月31日为评估基准日,金宝电子100%股权的评估值为187,462.59万元,金宝电子63.87%股权的评估值为119,735.75万元经交易各方协商一致,最终确定标的资产的交易价格为11,973.55万元本次重组,上市公司发行股份购买资产的股份发行价格为11.66元/股,不低于定价基准日前120个交易日上市公司股票交易均价的90%定价基准日为公司考虑发行股份购买资产的第一次董事会决议公告日本次交易完成后,金宝电子将成为宝鼎科技的控股子公司

本次交易完成后,目标公司将成为上市公司的控股子公司,纳入上市公司及其控股股东赵晋集团的统一管理体系本次交易完成前,上市公司已基于三会建立了长期有效的公司治理体系本次交易完成后,公司计划在不影响目标公司正常经营的情况下,根据最终交易方案中实现的持股比例,进一步完善目标公司的公司治理结构结合国资对公司治理的相关要求,通过重组董事会和监事会,加强对目标公司的控制,进一步提升目标公司的公司治理水平,实现上市公司与目标公司的管理协同

宝鼎科技拟向控股股东赵晋集团全资子公司赵晋有色非公开发行股份募集配套资金不超过3亿元,用于投资标的公司7000吨/年高速高频板5G铜箔项目,补充上市公司流动资金,支付中介费用本次募集配套资金发行股份的数量不超过上市公司总股本的30%,本次募集配套资金总额不超过公司在本次交易中发行股份购买资产的股份对价的100%本次配套资金的发行价格为11.24元/股,不低于定价基准日前20个交易日上市公司a股交易均价的80%本次募集配套资金的前提条件是发行股份购买资产的有效和实施,但募集配套资金的成败不影响本次发行股份购买资产的实施

本次交易的交易对方之一赵晋集团是上市公司的控股股东,永裕电子预计本次交易完成后将持有上市公司5%以上的股份根据《重组管理办法》,《上市规则》及其他相关法律,法规和规范性文件的规定,本次交易构成关联交易

本次发行募集配套资金的股票种类为境内上市人民币普通股,每股面值人民币1.00元。

本次募集配套资金的定价基准日为上市公司第四届董事会第十七次会议审议本次交易相关事项的决议公告日本次募集配套资金的发行价格为11.24元/股,不低于定价基准日前20个交易日上市公司a股股票交易均价的80%,符合《上市公司证券发行管理办法》和《上市公司非公开发行股票实施细则》的有关规定

宝鼎科技拟向赵晋集团全资子公司赵晋有色非公开发行股份募集配套资金。

本次募集配套资金总额不超过3亿元赵晋有色在本次配套募集资金中认购的a股股份数量不超过2,669.04万股,不超过上市公司总股本的30%,募集配套资金总额不超过公司在本次交易中发行股份购买资产的股份对价的100%

募集黄金有色参与认购配套资金所取得的上市公司股份,自发行之日起36个月内不得转让。

本次募集配套资金拟用于投资标的公司7000吨/年高速高频板5G铜箔项目,补充上市公司流动资金,支付中介费用本次募集配套资金的前提条件是发行股份购买资产的有效和实施,但募集配套资金的成败不影响本次发行股份购买资产的实施

本次募集配套资金项下股份发行前保定科技累计未分配利润将由发行后新老股东按已发行股份比例分享。

募集配套资金决议自上市公司股东大会审议通过之日起十二个月内有效若公司已在有效期内取得中国证监会对本次交易的核准文件,有效期自动顺延至本次交易完成之日

根据中信证券股份有限公司对《中国证监会行政许可项目审查反馈意见通知书》中有关问题的核查意见,中信证券股份有限公司为本次交易的独立财务顾问,独立财务顾问的保荐人为冯新正,张欣,张子辉。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢