孚能科技上市三年尚未扭亏:炒股“被套”新增电池产能如何消化受关注

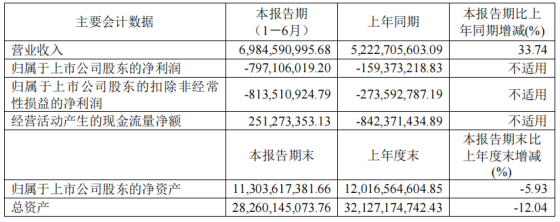

近日,孚能科技公布了2023年半年报。期内,公司实现营收69.85亿元,同比增长33.74%;归属于上市公司股东的净利润和扣非净利润分别为- 7.97亿元和-8.14亿元,亏损幅度与上年同期相比均有所增加;经营活动产生的现金流量净额由负转正,为2.51亿元。

需要指出的是,今年上半年,孚能科技计提减值损失总额1.73亿元,其中存货跌价准备1.43亿元,导致公司归属于母公司所有者的净利润减少1.73亿元。

上半年投资亏损2.5亿元

EV-volumes数据显示,上半年孚能科技全球装机量为4.8GWh,稳居行业第八。不过,孚能科技2020年7月科创板上市后,业绩持续亏损。2020-2022年,公司净利润分别为-3.31亿元、-9.53亿元和-9.27亿元。

孚能科技在公告中提到,上半年,公司向奔驰集团、广汽集团等客户持续增加供货,同时新增SIRO等批量供应的新客户,导致收入增加。但由于被投企业亏损、部分股票浮亏,公司的亏损额度持续扩大。

在被投企业中,SIRO的亏损额度较大。2021年10月,孚能科技与土耳其知名整车企业TOGG签订《合资协议》,双方拟共同在土耳其设立合资公司SIRO,注册资本8.91亿土耳其里拉。期内,由于SIRO处于投产初期,给孚能科技带来1.45亿元的投资损失。

孚能科技在投资者关系活动记录中表示,SIRO出现亏损主要有三点原因:一是规模效应没有体现,前期的人力投入及资产投入也比较大;二是考虑到运营初期的供应链安全问题,公司采用大量的海外供应商,导致设计成本偏高,目前正在积极使用国内组件和设备进行替代,成本端会有比较好的控制;三是定价方面,下游客户的订单量非常充足,待土耳其合资厂放量后,整体的盈利能力会有很大提升。

对于SIRO何时能够盈利,孚能科技并未给出明确答案,只是指出“下半年的目标是把亏损缩窄”。

此外,孚能科技投资的耀能新能源,按照权益法确认的投资损益-801.43万元;投资的亿咖通、振华新材等股票期内出现浮亏,导致公允价值变动损失9999.15万元。

产能利用率承压

在大踏步扩产的同时,孚能科技也遭遇了产能利用率不足的问题。上半年,孚能科技旗下的镇江工厂三期电芯产线完成产能爬坡并投入使用,但客户订单下调导致工厂产能利用率下降,部分产线开工率明显不足。

这一现象与电池市场需求放缓不无关系。中国汽车动力电池产业创新联盟口径统计的数据显示,2022年1-6月及2023年1-6月,我国动力电池累计装车量为110.1GWh、152.1GWh,同比增长109.8%、38.1%。其中,三元电池累计装车量提升至48.0 GWh,在总装车量中占比由去年同期的41.4%下滑至31.5 %,同比增幅也从去年同期的51.2%大幅下滑至5.2 %;磷酸铁锂电池累计装车量提升至103.9 GWh,在总装车量中的占比提升至68.3%,同比增幅也从去年同期的189.7%下滑至61.5 %。

尽管电池的整体需求有所放缓,但磷酸铁锂电池的发展形势略好于三元电池。而孚能科技一直聚焦三元动力电池的电芯、模组和电池包,磷酸铁锂电池是其短板。

今年8月初,孚能科技公告称,终止“高性能动力锂电池项目”,并将该项目剩余募集资金26.53亿元投资于新项目“赣州年产30GWh新能源电池项目”和“年产30GWh动力电池生产基地项目”。

根据规划,“高性能动力锂电池项目”的产能为三元软包动力电池,而“赣州年产30GWh新能源电池项目”仍为三元材料软包动力电池,“年产30GWh动力电池生产基地项目”建成后可实现年产15GWh磷酸铁锂软包动力电池产能。

孚能科技表示,公司将通过构建磷酸铁锂电池产线,进一步丰富公司产品结构,将公司三元材料电池的优势延伸至磷酸铁锂,提高满足动力电池市场多样化需求的能力,为公司创造新的利润增长点。

有分析认为,磷酸铁锂电池产线项目投资规模较大,项目建设及投产需要一定周期,在项目实施及后续经营过程中,如果产业政策、竞争格局、市场需求以及相关客户自身经营状况或相关车型销售等方面出现重大不利变化,孚能科技可能面临新增产能无法消化的风险。

光大证券表示,虽下半年盈利有望改善但今年扭亏较难,海外SIRO工厂2023-2024年爬产,电池需求放缓导致公司整体产能利用率承压。考虑到孚能科技虽2023-2025年营收增速快,下半年单季度盈利会改善,但整体产能利用率较低,盈利不确定性较强,决定下调公司评级为“增持”。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢