云天化上半年净利下滑22.74%至26.78亿元涉及诉讼12起金额超8亿

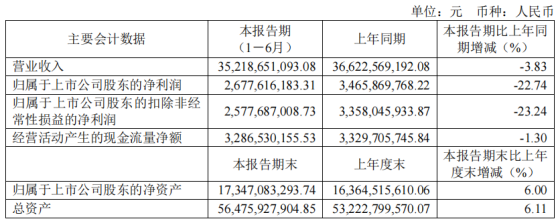

近日,云天化发布2023半年报。1-6月,公司实现营业收入352.19亿元,同比减少3.83%;归属于上市公司股东净利润26.78亿元,同比减少22.74%;扣非净利润25.78亿元,同比减少23.24%;经营活动产生的现金流量净额同比减少1.30%至32.87亿元。

针对业绩下滑,云天化表示,期内,受市场因素影响,公司化肥、饲料级磷酸盐、聚甲醛、黄磷价格同比有所下降;公司紧盯外购硫磺、煤炭的市场机会,积极优化战略采购,主要原料采购成本同比下降。由于公司主要产品价格下跌的影响大于成本下降的影响,导致产品销售毛利同比有所下降。此外,各项政府补助等非经常性损益金额同比减少1182万元左右。

面对业绩增长乏力,云天化希望构建新能源材料产业链实现公司的转型发展。3月15日,云天化公告称,拟收购浙江友山所属全资子公司友天新能49%的股权,转让价格6975.32万元。

据悉,友天新能主要建设和运营年产50万吨磷酸铁锂项目,一期年产10万吨磷酸铁项目在 2022年9月已建成投产,今年3月底达到预定可使用状态。

云天化表示,此次受让股权,是为推动新能源电池材料项目建设需要,符合公司转型升级的战略布局。此次合作有利于进一步发挥公司磷酸铁产能,夯实新能源产业基础,构建新能源现代化产业体系,提升新能源产业链竞争力。

除业绩压力外,云天化还面临较高的资产负债率。截至6月底,公司的资产负债率达63.30%,较年初下降0.23个百分点,但仍高于同行。期内,云天化短期借款下滑至74.95亿元,在总资产中的占比也下滑至13.27%;长期借款增长至110.61亿元,在总资产中的占比增长至19.59%。

为此,云天化曾提出2023年对资产负债率的规划,即继续加强资金集中管控,优化借款结

构,降低带息负债规模,推进定增事项,结合公司生产经营情况,持续降低资产负债率。不过,定增事项遭到上交所的三轮问询,截至发稿时,定增方案还未通过。

值得注意的是,上半年,云天化涉及诉讼达12起,涉诉金额8.27亿元,其中已累计计提坏账准备超过6亿元。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢