天极科技2021年营收1.7亿应收款2亿经营现金流3连负

编者按:3月1日,广州天极电子科技股份有限公司将在上交所科创板首发上会,保荐人(主承销商)为东北证券股份有限公司,保荐代表人为李程程、邵其军。

天极科技是一家主要从事微波无源元器件及薄膜集成产品的研发、生产及销售的高新技术企业,产品应用于军用雷达、电子对抗、精确制导、卫星通信等国防军工领域以及5G通信、光通信等民用领域。公司主要产品包括微波芯片电容器、薄膜电路、薄膜无源集成器件、微波介质频率器件等微波无源元器件和薄膜集成产品。

截至2022年6月30日,火炬电子持有天极科技30,947,700股股份,占公司总股本的51.58%,为公司控股股东。火炬电子为上交所上市公司,股票代码603678。天极科技的实际控制人为蔡明通、蔡劲军,二人系父子关系。蔡明通、蔡劲军合计持有火炬电子191,468,895股股份,占火炬电子股份总数的41.63%,为火炬电子实际控制人。蔡明通、蔡劲军通过火炬电子控制天极科技51.58%的股份,为公司实际控制人。

天极科技拟募集资金38,283.43万元,计划分别用于微波无源元器件及薄膜集成产品扩建项目、技术研发中心扩建项目、营销网络及信息化项目、补充流动资金。

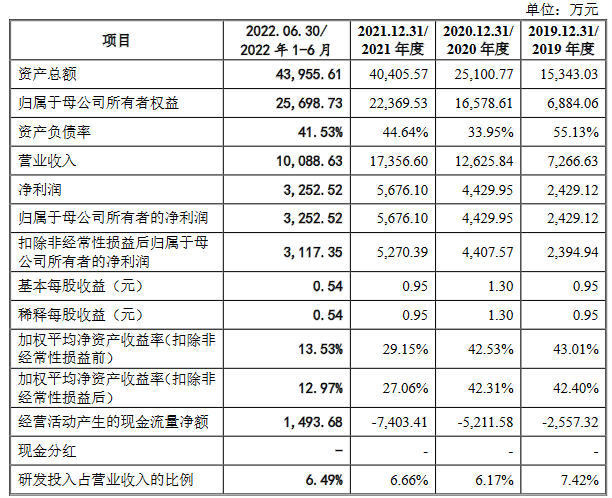

2019年至2022年1-6月,天极科技实现营业收入分别为7,266.63万元、12,625.84万元、17,356.60万元、10,088.63万元,实现净利润/归属于母公司所有者的净利润分别为2,429.12万元、4,429.95万元、5,676.10万元、3,252.52万元,扣除非经常性损益后归属于母公司所有者的净利润分别为2,394.94万元、4,407.57万元、5,270.39万元、3,117.35万元。

报告期内,公司经营活动产生的现金流量净额分别为-2,557.32万元、-5,211.58万元、-7,403.41万元、1,493.68万元,销售商品、提供劳务收到的现金分别为3,785.08万元、3,916.03万元、5,835.48万元、9,906.87万元。

经计算,公司主营业务收现比分别为54.38%、31.34%、33.98%、98.39%,净现比分别为-105.28%、-117.64%、-130.43%、45.92%。

2019年至2022年1-6月,天极科技主营业务毛利率分别为69.68%、69.04%、64.69%和63.85%。2021年、2022年上半年,主营业务毛利率有所下降,主要是由于微波芯片电容器的毛利率下降所致。

报告期内,公司综合毛利率水平分别为67.78%、68.59%、64.40%和63.86%,可比公司毛利率均值分别为56.67%、54.70%、50.65%、49.63%。

2019年至2022年6月30日,天极科技应收账款余额分别为3,322.58万元、7,401.63万元、10,527.31万元、15,097.86万元,应收账款账面价值分别为3,140.52万元、7,073.10万元、10,079.90万元和14,468.14万元,占当期营业收入的比例分别为43.22%、56.02%、58.08%和71.71%,占比有所上升。

报告期各期末,公司应收票据余额分别为2,417.86万元、4,286.76万元、9,214.80万元、6,168.58万元,应收票据净额分别为2,339.82万元、4,129.14万元、8,824.94万元、5,907.27万元。公司应收款项融资分别为80.26万元、101.79万元、117.27万元、54.53万元。

经计算,公司应收款余额分别为5,820.70万元、11,790.18万元、19,859.38万元、21,320.97万元。

2020年以来部分主营产品价格下降幅度较大。2019年至2022年1-6月,军品方面,主要产品微波芯片电容器各期平均单价分别为3.83元、4.07元、3.51元和3.08元;薄膜电路各期平均单价分别为14.45元、17.29元、15.24元和12.22元。民品方面,主要产品微波芯片电容器各期平均单价分别为5.11元、6.60元、6.14元和4.82元;薄膜无源集成器件各期平均单价分别为3.31元、10.57元、7.97元和5.80元。

2019年至2022年1-6月,天极科技研发费用分别为539.48万元、779.56万元、1,155.32万元、654.68万元,研发费用率分别为7.42%、6.17%、6.66%、6.49%,可比公司研发费用率均值分别为5.14%、5.66%、7.29%、6.08%。

据科创板日报报道,2019年至2021年,天极科技研发投入分别为539.48万元、779.56万元、1155.32万元,三年累计研发投入金额为2474.36万元,占最近三年累计营业收入比例为6.64%,仅略高于科创板科创属性评价标准一要求的“三年累计研发投入占比大于等于5%”,并且与同行业可比公司相比,天极科技研发投入并未显现出优势。以宏达电子为例,公司2021年合计研发投入为1.25亿元;振华科技2021年研发投入更是高达3.70亿元。

据新浪财经报道,公开资料显示,天极科技是火炬电子2018年花4410万元买来的标的。

2018年4月,火炬电子以现金4410万元收购了天极科技60%的股权,成为后者的控股股东。截至目前,火炬电子持有天极科技的时间已有四年之久,规避了“主要业务或资产不属于上市公司最近3个会计年度内通过重大资产重组购买的业务和资产”这一实质性障碍。之所以说有规避分拆上市红线之嫌,证据是火炬电子早在2020年10月、11月就确定了分拆上市计划,且董事会表决通过。但那时,火炬电子收购天极科技还不足3年。2022年6月,火炬电子股东大会通过了分拆上市计划。

业绩逐年增长

2019年至2022年1-6月,天极科技实现营业收入分别为7,266.63万元、12,625.84万元、17,356.60万元、10,088.63万元,其中主营业务收入分别为6,960.24万元、12,493.99万元、17,173.38万元、10,068.53万元。

报告期内,公司实现净利润/归属于母公司所有者的净利润分别为2,429.12万元、4,429.95万元、5,676.10万元、3,252.52万元,扣除非经常性损益后归属于母公司所有者的净利润分别为2,394.94万元、4,407.57万元、5,270.39万元、3,117.35万元。

报告期内,公司经营活动产生的现金流量净额分别为-2,557.32万元、-5,211.58万元、-7,403.41万元、1,493.68万元,销售商品、提供劳务收到的现金分别为3,785.08万元、3,916.03万元、5,835.48万元、9,906.87万元。

经计算,公司主营业务收现比分别为54.38%、31.34%、33.98%、98.39%,净现比分别为-105.28%、-117.64%、-130.43%、45.92%。

天极科技本次拟公开发行的股份数量为2,000万股,占发行后公司总股本的比例不低于25%。公司拟募集资金38,283.43万元,计划分别用于微波无源元器件及薄膜集成产品扩建项目、技术研发中心扩建项目、营销网络及信息化项目、补充流动资金。

2022年上半年末应收款2.13亿元

2019年至2022年6月30日,天极科技应收账款余额分别为3,322.58万元、7,401.63万元、10,527.31万元、15,097.86万元,应收账款账面价值分别为3,140.52万元、7,073.10万元、10,079.90万元和14,468.14万元,占当期营业收入的比例分别为43.22%、56.02%、58.08%和71.71%,占比有所上升。

报告期各期末,公司应收账款周转率分别为2.99次、2.47次、2.02和1.64次,呈下降趋势,同行业可比公司应收账款周转率均值分别为3.63次、3.89次、3.45次、3.01次。

2019年至2022年6月30日,公司应收票据余额分别为2,417.86万元、4,286.76万元、9,214.80万元、6,168.58万元,应收票据净额分别为2,339.82万元、4,129.14万元、8,824.94万元、5,907.27万元。

报告期各期末,公司应收款项融资分别为80.26万元、101.79万元、117.27万元、54.53万元。

经计算,公司应收款余额分别为5,820.70万元、11,790.18万元、19,859.38万元、21,320.97万元。

主营产品销售单价下降

2019年至2022年1-6月,天极科技主营产品销售单价存在波动,2020年以来部分主营产品价格下降幅度较大。

军品方面,主要产品微波芯片电容器各期平均单价分别为3.83元、4.07元、3.51元和3.08元;薄膜电路各期平均单价分别为14.45元、17.29元、15.24元和12.22元。

民品方面,主要产品微波芯片电容器各期平均单价分别为5.11元、6.60元、6.14元和4.82元;薄膜无源集成器件各期平均单价分别为3.31元、10.57元、7.97元和5.80元。

2020年以来平均单价下降,主要系随着采购规模的大幅增长,客户议价下调价格所致;此外,部分产品具有小批量、多品种的特点,不同规格型号产品在各期销售占比变动也使得平均单价发生变动。

如果未来公司下游行业景气度下降、市场竞争加剧以及主要客户因采购规模增长进行议价,公司主营产品的平均销售价格存在继续下降的风险。

2022年上半年研发费用654.68万元

2019年至2022年1-6月,天极科技研发费用分别为539.48万元、779.56万元、1,155.32万元、654.68万元。

公司的研发费用主要包括职工薪酬、材料费、合作研发费用、折旧及动力费等。其中,职工薪酬金额分别为301.64万元、337.11万元、551.97万元、353.56万元,占比分别为55.91%、43.24%、47.78%、54.01%。

报告期内,公司研发费用率分别为7.42%、6.17%、6.66%、6.49%,可比公司研发费用率均值分别为5.14%、5.66%、7.29%、6.08%。

科创板日报:研发投入规模、占比未现优势

据科创板日报报道,在国内5G通信行业快速发展以及军用装备更新换代的双重拉动下,《2021年版中国单层瓷介电容器市场竞争研究报告》显示,预计到2025年国内微波瓷介芯片电容器市场将达到24.27亿元。

上述报告还显示,目前日本厂商以合计58.60%的市场份额在单层瓷介电容器行业排名第一,美国排名第二,占比约为 19.50%。国内厂商成都宏明电子和天极科技,全球市占率分别为3.10%和2.20%,此外我国从事微波瓷介芯片电容器研发和生产的知名供应商还包括宏达电子、振华云科等。

2019年至2021年,天极科技研发投入分别为539.48万元、779.56万元、1155.32万元,三年累计研发投入金额为2474.36万元,占最近三年累计营业收入比例为6.64%,仅略高于科创板科创属性评价标准一要求的“三年累计研发投入占比大于等于5%”,并且与同行业可比公司相比,天极科技研发投入并未显现出优势。

以宏达电子为例,公司2021年合计研发投入为1.25亿元;振华科技2021年研发投入更是高达3.70亿元。

报告期内,微波芯片电容器、薄膜无源集成器件产能利用率分别为82.36%、73.34%,并未满产。公司方面表示,项目实施有助其开拓5G通信等民用市场,进一步提升公司业绩,优化生产工序及生产工艺。

新浪财经:火炬电子4千多万元买来的天极科技如今IPO 预计估值约12亿元

据新浪财经报道,公开资料显示,天极科技是火炬电子2018年花4410万元买来的标的。

2018年4月,火炬电子以现金4410万元收购了天极科技60%的股权,成为后者的控股股东。截至目前,火炬电子持有天极科技的时间已有四年之久,规避了“主要业务或资产不属于上市公司最近3个会计年度内通过重大资产重组购买的业务和资产”这一实质性障碍。

之所以说有规避分拆上市红线之嫌,证据是火炬电子早在2020年10月、11月就确定了分拆上市计划,且董事会表决通过。但那时,火炬电子收购天极科技还不足3年。2022年6月,火炬电子股东大会通过了分拆上市计划。

招股书显示,天极科技拟公开发行股票2000万股股票,募资3.83亿元。目前公司股本为6000万股,预计总估值约为11.5亿元,IPO后的估值约为15.3亿元。

截至招股书披露日,天极科技实际控制人为蔡明通、蔡劲军父子,控制天极科技51.58%的股份。若天极科技成功上市,蔡氏父子4年前以0.25亿元左右成本获得的天极科技股权,IPO后可能估值7.5亿元,无疑是赚得盆满钵满。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢