干货!2021年中国港口行业龙头企业市场竞争格局分析上港集团发展领先于宁

港口行业上市公司:目前国内港口运营主要上市企业有上港集团、宁波港(601018.SH)、厦门港务(000905.SZ)、天津港(600717.SH)、青岛港(601298.SH)、招商港口(001872.SZ)、广州港(601228.SH)、唐山港(601000.SH)、锦州港(600190.SH)、大连港(601880.SH)、中远海运港口(01199.HK)、秦港股份(601326.SH)、日照港(600017.SH)、北部湾港(000582.SZ)、重庆港九(600279.SH)、珠海港(000507.SZ)、保税科技(600794.SH)、连云港(601008.SH)、南京港(002040.SZ)、盐田港(000088.SZ)

本文核心数据:港口吞吐量、营业收入、毛利率、研发投入

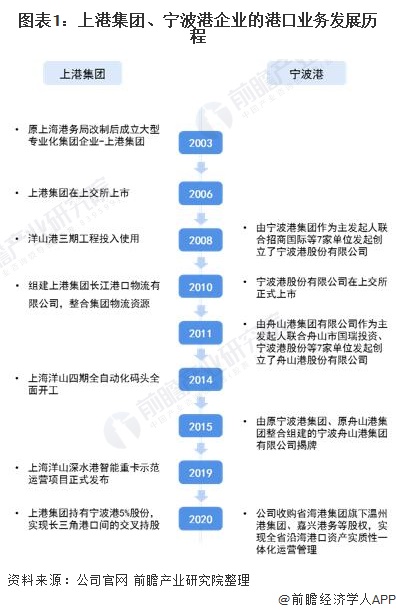

1、港口业务布局历程

中国拥有全球第一大货物吞吐港口——宁波舟山港、第一大集装箱吞吐港口——上海港,而宁波港(为区别于宁波港口,以下简称宁波港企业)、上港集团(600018.SH)分别是上述两大港口的主要运营主体,以较大的体量规模优势位居行业龙头地位。两家企业的港口业务布局历程如下:

2、港口业务布局及运营现状情况

——主营业务布局:业务类型相似,但重点货类稍有不同

先从企业运营港口主体来看,上港集团以上海港为其运营母港,而宁波港企业是以宁波舟山港为主体,以渐东南沿海温州、台州两港和浙北环杭州湾嘉兴港等为两翼布局。

对比两家企业港口业务布局情况,均包含有港口码头和港口物流服务两大业务板块,从港口物流服务来看,两大企业均布局有主要的物流服务和拖轮、集货等辅助服务;从码头装卸服务来看,两大企业装卸货类大体类似,但重点货类有所不同,上港集团以集装箱业务为主,而宁波港企业除了集装箱外,原油、铁矿石等业务也占据重要地位。

从上港集团来看,集装箱业务是企业主营业务,上港集团母港——上海港的集装箱吞吐量自2010年起连续十一年位居世界第一,并连续四年超4000万标准箱。

根据法国知名海事咨询机构Alphaliner资料显示,在2020年全球集装箱吞吐量排名前10港口中,中国港口占据了7个席位。其中上海港以4350万TEU的吞吐规模保持了全球最大集装箱港口的地位,港口吞吐量增长了0.5%,而宁波舟山港集装箱吞吐量排名全球第三、国内第二,2020年为2873万TEU。

从宁波港企业业务布局来看,集团经营的宁波舟山港除了集装箱吞吐量位居全国第二外,还是国内最大的矿石中转基地、国内最大的原油转运基地、国内沿海最大的液体化工储运基地和华东地区重要的煤炭运输基地。宁波舟山港承担着全国约40%的油品、30%的铁矿石、20%的煤炭储备量,是全国重要的大宗商品储运基地。

整体来看,上港集团运营的上海港主要是以集装箱业务为核心,而宁波港的业务范围更加综合,除了集装箱业务发展较好外,在全国的原油、大宗散货等业务方面也承担着重要的作用。

2)货物吞吐总量:宁波港企业遥遥领先且稳定增长

从企业完成的货物吞吐总量来看,2020年宁波港企业完成货物吞吐总量9.2亿吨,同比增长5.1%,持续稳定增长;而上港集团完成的货物吞吐量完成5.1亿吨,同比下降5.2%,主要原因是企业对散杂货货源结构进行调整,2020年内公司罗矿码头停产,不再进行矿石的装卸作业,对企业散杂货吞吐量产生较大影响。

整体来看,宁波港企业完成的货物吞吐规模较大领先于上港集团,并且保持持续稳定增长态势,在业务规模方面的表现优于上港集团。

注:由于港口股权等因素,企业年报中披露的企业完成货物吞吐总量与交通运输部公布的上海港或宁波舟山港货物吞吐量数据有所差别。

3)智慧港口建设:上港集团的智慧港口建设领先

“十八大”以来,中央政府领导连续提出港口建设要“做到‘四个一流’,为‘一带一路’建设服务好”、“要志在万里,努力打造世界一流的智慧港口、绿色港口”等重要指示,并于2017年开始陆续出台一系列政策推动智慧港口发展。智慧港口是行业未来的主要发展方向,也是企业提前布局保持竞争优势的重要手段。

自动化码头建设是智慧港口发展的基础。从全国自动化码头建设投产情况来看,上港集团的洋山港区四期码头是全国最早于2017年建成投产的自动化码头,也是目前全球单体规模最大、智能化程度最高的集装箱码头。

洋山四期码头采用国内自主研发的“多元无人实体协同控制的智能码头操作系统”、创建自动化集装箱码头总体布局新模式、创新深厚软土地基-轨道基础-轨道协同设计方法、首创双起升双吊具岸桥远程控制技术。2020年,洋山港区吞吐量首次突破2000万标箱的设计年吞吐能力,达到2022.2万标准箱,同比增长2.1%,占上海港集装箱吞吐总量的46.5%。

而宁波港企业的智慧港口布局较晚,于2020年5月企业自主研发的集装箱码头生产操作系统成功上线,2020年底在梅山港区实现了装卸设备远控+智能集卡自动化规模作业。目前宁波舟山港整体的自动化、智慧化水平要低于上海港的自动化码头建设。。

从企业研发投入来看,2020年上港集团的研发投入总额为10302.8万元,约为宁波港的两倍,上港集团的研发投入占营收比重为0.39%,也高于宁波港的0.25%;从企业研发人员规模来看,上港集团的研发人员数量是宁波港企业的1.8倍。

结合企业智慧港口的建设现状及年度研发投入规模来看,相较于宁波港企业,上港集团的技术优势明显。

3、港口业务业绩对比

——营业收入:上港集团的港口业务总营收约为宁波港的1.4倍

为了便于对企业的港口业务整体及细分领域的经营业绩进行合理对比分析,在基于对企业实际业务范围的分析基础上,将企业年报中的港口相关业务归纳汇总为以下三个分析维度:

先从企业的港口业务总营收来看,20217-2020年,上港集团的港口业务营收均高于宁波港企业。2020年受全球新冠疫情影响,上港集团的港口业务总营收为241.93亿元,约为宁波港企业的1.4倍。本次分拆完成后,宁波港仍将为宁波中远控股股东,宁波中远的财务状况和盈利能力仍将反映在上市公司合并报表中。

从具体三大港口业务类型分析,在集装箱业务方面,2020年上港集团的营收规模约是宁波港企业的2.4倍;在其他货物业务方面,宁波港企业优势明显;在物流及相关业务方面,上港集团领先于宁波港企业。9月18日,宁波港发布公告称,子公司宁波远洋运输股份有限公司分拆上市申请获证监会受理。

整体来看,上港集团的集装箱和物流及相关业务优势突出,2020年两者占据企业95%的营收份额;而宁波港的三大港口业务占比较为平均,其中原油、大宗散货等其他货物业务发展要优于上港集团。

2)业务毛利率:上港集团的集装箱业务毛利率优势明显

从港口业务销售毛利率来看,2020年,上港集团的集装箱业务销售毛利率达到43.17%,高于宁波港企业的39.07%;宁波港企业的其他货物业务毛利率整体高于上港集团。

从不同业务板块的毛利率水平来看,集装箱业务毛利率远远高于其他业务,而上港集团的集装箱业务量大大领先于宁波港企业,这也是上港集团的核心竞争优势所在。

4、前瞻观点:上港集团整体发展水平领先宁波港

基于上文分析结果,前瞻认为,上港集团和宁波港企业的港口业务发展各有千秋,但鉴于上港集团在经营业绩、智慧港口建设投入方面的优势明显,初步判断上港集团发展处于行业领先地位。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢