定投收益不理想?这份攻略请收好

一直以来,基金定投都因其“懒人理财”的特点而备受投资者追捧。不过,有些投资者在定投一段时间后发现收益并没有达到自己的预期,不禁陷入了困惑:是不是我买的基金不行,要不要换只基金定投?

基金定投合理的预期收益是多少?

要解决这个问题,首先我们了解合理的收益预期是多少?

很多投资者在定投基金时,往往对未来的收益抱有过高的期望。特别是近年来,部分热门行业表现较好,相关行业主题基金的净值水涨船高,让部分投资者对基金收益有较高的要求。

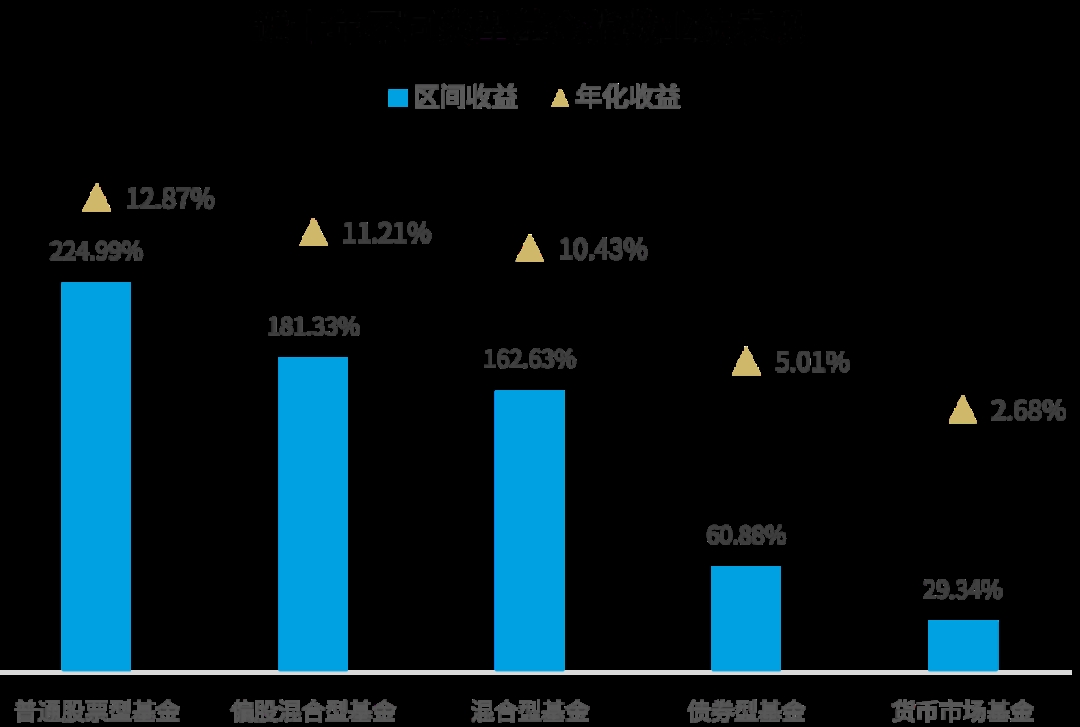

然而,从过去十年的数据来看,普通股票型基金、偏股混合型基金、债券型基金指数的年化收益率分别为12.87%、11.21%、5.01%,如果投资者的预期过高,那显然是不合理的,不能因为某些热门出现短期暴涨而扭曲自己的长期投资理念。

为何定投收益不及预期?

排除掉预期过高的因素,如果投资者定投基金的收益还是不理想,就需要分析具体的原因了。中国证券报在最近的一份报告中指出过基民投资收益的影响因素:

基民投资收益=基金损益+基民行为损益

报告指出,基民收益受到无法控制的市场波动、基金经理投资水平等客观因素影响;基民的投资行为这一主观因素也会影响最终的收益。报告认为基民频繁买卖、跟风追涨和过早止盈止损给投资收益带来较大的损耗。

所以,如果投资者定投的基金收益不佳,需要复盘下是否存在追涨杀跌、随意停止定投、过早止盈止损等不合理的投资行为。

除了主观原因以外,以下客观因素也会影响到定投基金的收益:

底层资产不同

不同类型的基金存在收益的差异,即使是同一类型的基金,投资不同的底层资产也会影响基金的收益。以2023年一季度为例,重仓TMT行业的基金净值大幅上涨,如果定投了此类基金,则收益明显超过其他基金产品。所以投资者在选择基金时,应关注其底层资产配置方向,并结合行业前景进行判断。

市场风格变化

A股市场的风格经常发生变化,如果定投的产品适应了市场的风格,则收益就会相对较好,如果与市场风格不匹配,则收益也会受到影响。

基金经理能力差异

基金经理的投资策略和能力会影响基金的收益表现。在同样的市场环境下,一位优秀的基金经理可能带来较高的收益,而一位表现不佳的基金经理可能导致收益欠佳。

如何有效提高基金定投收益?

通过以上对原因的详细分析,我们可以看出,基金收益受多种因素影响。投资者在面临收益不高时,应对症下药找出问题所在,采取有效措施提高定投基金收益。

培养长期定投的好习惯

长期定投需保持投资的耐心与定力,避免因市场波动而频繁调整定投计划。不少投资者在面对市场低迷,持仓基金净值回撤的时候,频繁更换定投标的,殊不知其已经陷入了定投误区。

假设我们以前些年的热门赛道行业指数:中证新能源汽车指数和中证医疗指数作为定投标的,A计划以中证新能源汽车指数作为定投标的,2013年1月初开始定投,一直坚持至2023年3月;B计划前期以中证新能源汽车指数作为定投标的,在2018年3月份新能源汽车指数遭遇下跌后赎回,从2018年4月份切换成中证医疗指数进行定投。最后测算结果如下:

注:以中证新能源汽车指数,中证医疗指数进行测算,累计收益率=/累计投入本金*100%。本测算仅供参考,历史收益不代表未来收益。

从以上数据可以看出,遇到市场回调就切换定投对象,显然并不是一个好思路。基金定投就像是一场长跑,需要智慧与耐心,如果投资者盲目切换跑道,不但失去了本该有机会赚钱的机会,还制造了额外的负担。

增配不同风格、行业的基金品种

不少投资者往往很容易被短期的收益所迷惑,倾向于重仓单一风格或单一的行业,这种方式如果遇到市场行情较好时,收益确实不错,但是在不适应市场风格时,往往蕴含较大的投资风险。所以,投资者可以多投资不同风格的基金品种,既可以在资产轮动时获取收益,也可以分散基金风险。

养成定期诊断的好习惯

除了以上措施之外,投资者还需要养成定期诊断的好习惯。通过分析基金的业绩和风险状况、管理团队、投资策略等多个维度,以判断其定投基金的长期投资价值,对于投资策略不明确、风格漂移严重、长期业绩欠佳的基金品种,则需要及时替换,以免影响整体投资组合的表现。

总之,定投基金是一种长期投资策略,投资者需要有足够的耐心和信心。在面临收益不高的困境时,不要盲目跟随市场热点追涨杀跌,而应该客观分析问题所在,并结合自己的实际情况做出合理决策。只有这样,投资者才有可能在基金市场中实现稳定且持续的收益。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢