如何看待降准后的政策和市场形势?光大宏观:总量政策进入观察期,结构性工具

核心观点

事件:2023年3月17日,央行公告称,为推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕,决定于3月27日降低金融机构存款准备金率0.25个百分点。本次下调后,金融机构加权平均存款准备金率约为7.6%。

核心观点:本次降准意在为金融机构补充低成本长期负债,改善银行体系的超储水平,增强银行的信贷投放能力和意愿,进而增强信贷投放的持续性,也为政府债券融资加速创造了适宜的流动性环境。市场方面,此次降准,有利于稳定资金利率预期,缓解短期内的债市压力;同时,有利于增强市场对于宽信用和经济修复持续性的预期,改善股市风险偏好和盈利预期。向前看,总量政策已进入观察期,若信贷投放和经济修复节奏能够维持平稳,央行将更依赖于结构性工具进行定向支持。

风险提示:政策落地不及预期,新冠二次感染高峰超出预期,房地产链条修复节奏不及预期。

一、 降准的三点考量:市场对降准已有预期,但时间节点略超预期。

降准的主要目的是维持流动性合理充裕,为信贷投放和经济复苏营造适宜环境。2022年12月降准后,伴随着信贷投放节奏的加快,银行体系的超储水平明显回落,银行间质押式回购利率和同业存单利率呈现出趋势性上行,2月DR007均值上行至2.11%,已明显超出7天期逆回购操作中标利率。当前仍处于国内经济修复初期,信贷投放也需要适宜流动性环境的支撑,货币政策仍需要维持中性略偏宽松的流动性环境。在3月3日的国新办发布会上,易纲行长也表示“用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式”。

政府债券融资节奏加快,叠加美欧银行风波压低海外加息预期,为降准创造了有利契机。在稳增长的核心政策诉求下,财政政策的发力强度易增难减,并仍将延续前置发力,而货币政策则需要为财政融资创造适宜的流动性环境。从往年政府债券融资节奏来看,在“两会”确定赤字率和专项债券新增额度后,政府债券融资规模便会显著冲高,叠加3月末资金跨季和4月缴税大月,也将对流动性形势产生明显扰动。因而,“两会”后至4月初,便是降准的重要窗口期。同时,3月8日以来,在硅谷银行和瑞士信贷等美欧银行风波的冲击下,市场对美联储和欧洲央行的加息预期显著回落,减弱了国内流动性宽松的内外均衡压力。

25个基点的普降幅度,延续了前期政策操作思路,不仅可以避免投放过量流动性,也可以为未来预留政策空间。2004年至2021年,央行每次均是以50个基点为步长调整存款准备金率,但是随着存款准备金率的持续下行,继续调降存款准备金率的空间越来越小,为了珍惜货币政策操作空间,央行自2022年开始将存款准备金率的调整步长降为25个基点,既可以为银行体系注入适量中长期流动性,也可以通过精准施策增加后续降准的空间。

二、 降准后的流动性:资金利率中枢难以大幅下行,预计仍将围绕政策利率波动。

2022年在疫情持续多点散发等因素扰动下,信贷投放和经济增长的波动性显著放大,为了支撑信贷投放和经济复苏,央行的流动性投放较为充裕,资金利率中枢长期显著低于政策利率。今年以来,资金利率中枢持续上行至政策利率之上,并且央行在2月末发布的四季度货币政策执行报告中,恢复了“引导市场利率围绕政策利率波动”的表述,表明节后资金利率向政策利率的回归,应该是央行有意为之。在此背景下,3月MLF的超额续作和全面降准,应意在为银行体系补充低成本长期负债,增强商业银行的信贷投放能力和意愿,而非容忍资金利率中枢再度显著低于政策利率。

三、 总量政策进入观察期,结构性工具续挑大梁。

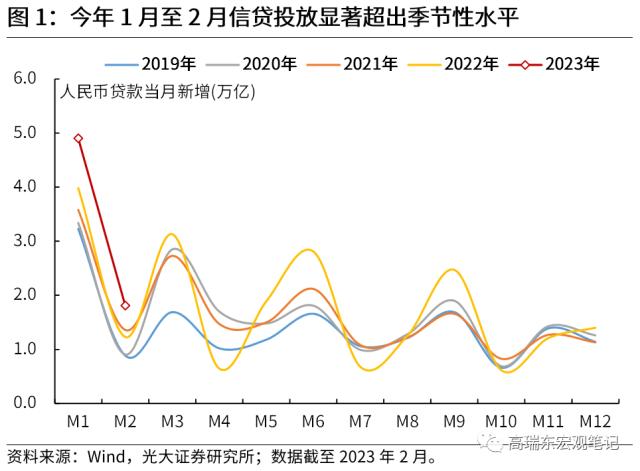

降准后总量政策进一步发力的必要性明显减弱,对实体经济的支撑将更依赖结构性工具。随着疫情防控政策优化,疫情逐步“达峰”和“过峰”,新冠疫情对生产、经营和消费等环节的扰动逐步淡化。同时,央行等部委针对房地产链条也推出了信贷政策引导、“首套住房贷款利率政策动态调整机制”等多项政策措施,进一步稳住房地产链融资,国内经济修复的基础进一步增强,1-2月新增信贷明显放量。

经济修复的基础虽然有所增强,但结构上仍然存在着一些不确定性因素,主要集中表现在房地产链条、小微企业等薄弱环节。在经济修复基础边际改善,但经济结构仍冷热不均的背景下,总量型政策工具加码发力的紧迫性已经有所降低,但对于国计民生的重点领域和薄弱环节,仍需结构性货币政策工具定向精准支持。因而,从中央经济工作会议到政府工作报告,一直在强调“稳健的货币政策要精准有力”。因而,在本次中长期流动性投放后,央行将视经济修复和信贷投放节奏决定是否加码宽松,若信贷投放和经济修复节奏持续平稳,将更多依赖结构性工具进行定向支持。

一则,OMO和MLF等政策利率下调的必要性较弱,但LPR报价利率仍有小幅下行的可能性。疫情“过峰”后,生产和消费迅速升温,制造业PMI连续两个月超出市场预期,表明经济正处于复苏趋势之中,进一步调降政策利率的必要性明显降低。因而,政府工作报告并未提及继续降低实际利率的相关表述,同时,在3月3日的国新办发布会上,易纲行长也表示实际利率的水平也是比较合适的,下一步的工作思路是巩固实际贷款利率下降的成果。

二则,结构性政策工具仍将是货币政策的主要发力点,精准支持重点领域和薄弱环节。近期政策层频频表态“稳健的货币政策要精准有力”,因而,货币政策有望积极发挥结构性货币政策工具的作用,新设立或者增加相关再贷款额度,继续对国民经济的重点领域和薄弱环节进行定向支持。在3月3日的国新办发布会上,易纲行长也表示,“下一步的思路是…还要适度发挥结构性货币政策的作用,继续对普惠小微、绿色金融、科技创新等领域保持有力的支持力度”。

三则,用好政策性开发性金融工具,重点发力支持和带动基础设施建设。2022年6月以来,国常会先后调增政策性银行信贷额度8000亿元,并新增设立超过6000亿元政策性开发性金融工具支持重大项目建设。政策行负债端在获得持续稳定的资金补充后,具有较强的信贷投放意愿,在推动基建项目落地的同时,也增加了基建配套中长期贷款需求,同时,也增加了对房地产开发企业中长期信贷的支持。在此基础上,1月10日信贷座谈会提出“及时跟进政策性开发性金融工具配套融资”,四季度货币政策执行报告进一步确认“持续发挥政策性开发性金融工具的作用,更好地撬动有效投资”,而政策性金融工具的运用也是“货币政策要精准有力”的有效实现途径。

四、 新增信贷保持在合理区间的持续性增强。

对实体经济而言,降准有利于驱动新增融资持续处于合意水平。今年1月和2月的新增信贷明显强于季节性,实体经济部门预期的改善和信贷政策的支撑是主要驱动因素,但强劲的信贷投放也明显消耗了银行的中长期负债。此时降准,一方面,降低了金融机构的资金成本,有利于促进社会综合成本稳中有降,激发微观主体的融资需求,另一方面,也为金融机构补充了较为稳定的长期负债,改善银行体系的超储水平,伴随着银行长期资金占比的提高,以及边际负债成本的降低,商业银行投放表内信贷的能力和意愿将会明显增强。叠加疫情扰动消退有望驱使生产经营预期继续改善,新增专项债支撑基建配套融资需求,融资需求有望延续旺盛,将在供需两端增强信贷投放的持续性。

同时,3月3日国新办发布会、“两会”期间央行刘国强副行长的媒体表态,以及本次降准公告,均表明政策层希望新增信贷不仅要“总量适度”,而且要“节奏平稳”,“货币信贷总量要适度节奏要平稳”和“不盲目追求信贷高增”,信贷资源投放可能会更加注重平滑增速波动。因而,为了避免信贷投放过度前置消耗后续融资需求,3月信贷投放再度显著超出季节性的可能性明显走低,后续信贷投放节奏有望逐渐趋于平稳。

五、 债市资金预期有望企稳,股市风险偏好和盈利预期升温。

债市方面,降准有利于修复流动性缺口,稳定资金利率的预期,缓解经济修复带来的债市压力。债券市场在经历4个多月对于信用转宽和资金利率上行等因素的消化后,考虑到经济修复强度和信贷投放持续性,仍面临多重不确定性因素,国债收益率对于利空消息的反应逐渐趋于钝化。此时降准,有利于稳定资金利率预期,缓解经济修复带来的债券收益率上行压力。

股市方面,降准再次释放了积极的政策信号,有利于增强市场预期,但A股当前的主要矛盾不在流动性,降准的边际提升效用有限。目前股票市场仍未从估值和盈利预期下修的双重压制中恢复,降准虽然难以直接对这两方面因素产生影响,但降准有助于增强市场对于宽信用持续性的预期,而信用企稳是企业盈利企稳的重要前瞻指标,从而间接增强市场对于企业盈利修复的信心,进而改善市场风险偏好,也有利于估值修复。

汇市方面,降准不会阻碍人民币汇率的修复态势,美元兑人民币波动中枢有望下行至6.8以内。趋势上,外部来看,美国消费者通胀回落的确定性依然较强,叠加硅谷银行破产等金融系统脆弱性的暴露,美联储加息大概率已近尾声,强美元周期对人民币的冲击渐趋走弱。内部来看,疫情反复和房地产行业收缩,对经济增长的冲击正在趋弱,国内经济温和修复也有望对人民币汇率形成支撑。同时,考虑到全球经济增长放缓带来的需求回落,可能会对我国出口增速形成明显拖累;但国内经济持续修复的背景下,进口增速放缓空间相对有限,贸易差额的收敛将弱化经常账户盈余。因而,也不宜对人民币汇率抱有过度乐观的预期。

节奏上,近期在美国就业数据强劲、通胀粘性增强以及金融系统脆弱性暴露等因素影响下,市场对美联储加息预期的波动加大,并且全球避险情绪明显升温,导致美元兑人民币中间价再度升破6.8。我们预计,关于美联储终端利率和国内经济修复的博弈,短期内仍会持续,驱动美元兑人民币中间价在上半年维持震荡偏弱态势,震荡中枢约为6.8。随着下半年美联储政策调整和国内经济修复路径的明朗,美元兑人民币中间价的震荡中枢有望进一步下移至6.6。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢